-

통화 스와프/currency swap/ 통화교환 /스왑/ 국가간, 기업간 통화스와프 / 마이너스통장 / 긴급 달러 수혈 가능 / 외환 보유고 국가 비상금 / 일본 스와프는 끝경제용어 2020. 3. 22. 20:14728x90

통화 스와프

단기적인 자금 융통을 행하기 위한 맞교환 계약

통화 스와프(currency swap)란, 통화교환(스왑)의 형식을 이용하여 단기적인 자금 융통을 행하기로 하는 계약을 말합니다.

보통 스왑은 '바꾸다, 교환하다'는 의미로, 국가간의 통화스왑 협정은 필요할 때 두 나라가 자국 통화(예: 원화)를 상대국 통화(예: 캐나다 달러화)와 맞교환하는 방식으로 이루어집니다.

즉, 통화스와프를 맺으면 상대 국가에 우리나라 원화를 맡기고 그만큼 외환을 받아올 수 있습니다.

쉽게 말해서 우리나라가 급할 때 외환을 쉽게 가져다 쓸 수 있다는 것입니다.

즉 통화스와프는 자국화폐와 상대국화폐를 교환하는 것으로 외환이 급하게 필요할때 빌려쓰는 마이너스 통장과 같은 역활을 하는 것입니다.

통화 스와프

https://namu.wiki/w/%ED%86%B5%ED%99%94%20%EC%8A%A4%EC%99%80%ED%94%84

통화스와프 체결? 그거 하면 뭐가 좋아?

통화 스와프를 하는 이유

미래의 경제적 리스크에 대비하여 유동성을 확보하기 위해

통화 스와프를 하는 이유는 미래의 경제학적 리스크를 대비하기 위해서 하는 경우가 많습니다.

외국에서 투기자본이 우리나라에 들어와서 공격하게 된다면 다른 나라에서 외환을 빌려와서 급하게 사용해야 하는데 그렇지 않게 된다면 국가부도 사태가 일어나기 때문입니다.

실제로 우리나라는 과거 1997년 이러한 국가간 통화스와프 시스템이 없어 우리나라 금융시장에 외화가 바닥이 났을 때 외화를 채우지 못하였고 이로 인해 외환위기가 발생해서 IMF 시대를 맞이하게 되었습니다.

그래서 이때의 트라우마로 우리나라는 필사적으로 외화를 끌어 모으고 있고, 현재 상당히 많은 외환보유고를 확보해 두고 있습니다.

외환보유액은 국가의 ‘비상금’ http://www.donga.com/news/article/all/20190506/95401352/1 하지만 이 외환보유고는 외부의 경제적 충격에는 강하지만 그만큼 자본이 묶인 상태가 되어 있기 때문에 유연성이 떨어져 당장 투입할 수 없는 비상금의 성격이 강합니다.

그래서 이럴 때 타국과 통화 스와프 계약을 맺어두었으면 해당하는 한도 안에서 자국 통화(예: 원화)를 상대국 통화(예: 달러화)로 교환하여 바로 사용할 수 있어, 지나치게 많은 외화를 묶어두지 않고도 유사시 불을 끌 정도의 외화를 구할 수 있게 됩니다.

정리하자면 외환보유고(액)은 국가의 "비상금" 이라고 한다면 통화스와프는 "마이너스통장"이라고 할 수 있습니다.

통화 스와프

https://namu.wiki/w/%ED%86%B5%ED%99%94%20%EC%8A%A4%EC%99%80%ED%94%84

통화스와프 체결? 그거 하면 뭐가 좋아?

우리나라 외환보유고(액)

외환보유액은 국가의 "비상금"

실제로 우리나라의 경우 1997년 외환위기 당시에 달러 보유고가 바닥이 난 상태에 일어난 외환사태였습니다.

그래서 그 트라우마로 우리나라는 필사적으로 외화를 끌어 모으고 있고, 현재 상당히 많은 외환보유고를 확보해 두고 있습니다.

아래는 1997년 부터 2019년까지의 외환 보유액 추이입니다.

외환 보유액

http://www.index.go.kr/potal/main/EachDtlPageDetail.do?idx_cd=1067

통화 스와프의 장점

국가신용등급 높아지고, 경기안정에 도움,외화 유동성 확충

1. 통화스와프는 서로 협약을 맺은 국가의 통화가치를 안정시키는데 1차 목적이 있습니다.

통화스와프는 서로 협약을 맺은 국가의 통화가치를 안정시키는데 1차적 목적이 있습니다.

국가에 외화가 부족할 때 다른 국가의 외화를 즉각적으로 유입해서 유동성 위기를 넘길 수 있기 때문입니다.

예를 들어서 한국과 미국 간에 통화스와프 계약이 체결됐으면, 한국과 미국은 필요할 때 자국 통화를 상대방 중앙은행에 맡기고 그에 해당하는 외화를 즉시 빌려 쓸 수가 있습니다.

2. 통화스와프를 맺게 되면 국가의 신용등급이 높아지게 됩니다.

이는 신용거래이기 때문에 은행에서 마이너스통장을 개설할때 신용등급을 보고서 만들어주는 것과 비슷하다고 생각하시면 됩니다.

그래서 통화스와프를 맺는다는 것은 국가의 신용등급이 높아지는 것이라 할 수 있습니다.

이번에 우리나라가 미국과 통화스와프를 맺게 된다면 다른 나라에서는 우리나라를 볼때 신용등급이 좋다는 인식을 갖게 되면서 신용등급이 높아지는 경향이 있습니다.

3. 외국에서 투기자본이 우리나라를 공격해도 다른 나라에서 자본을 빠르게 빌려와서 방어를 할 수 있습니다.

우리나라는 1997년 IMF의 외환위기를 겪게 되면서 외환 즉 달러에 대한 보유액을 확보하는데 많은 공을 들이고 있습니다.

그렇지만 위에서도 언급했듯이 비상금 개념의 외환보유고를 함부로 사용할 순 없습니다.

바로 사용하여 발빠르게 방어할 수 있는 수단이 필요한데 그것이 바로 통화 스와프입니다.

4. 미국 달러와 통화스와프를 맺으면 바로 경기 안정에 도움이 됩니다.

2008년에 글로벌 금융위기가 발생했을 당시 우리나라는 원-달러 환율이 급격히 올라갔습니다.

원-달러 환율이 2008년 8월 말 1089원에서 통화스와프 계약 체결 당시 1468원까지 상승하였습니다.

그리고 체결 이후 원-환율이 떨어지면서 계약 종료 시점에는 1170원까지 하락했습니다.

즉 한-미 간 통화 스와프 계약으로 달러 유동성에 대한 불안심리가 완화되면서 급등세를 보였던 원-달러 환율도 빠르게 안정을 되찾아준 경험이 있습니다.

통화 스와프의 구조

스왑(swap) 금융기법과 유사

통화스와프의 원리를 이해하기 위해서는 스왑(swap)이라고 하는 금융기법을 이해하는 것이 맞다고 생각합니다.

스왑(swap)은 계약조건 등에 따라 일정 시점에 자금교환을 하는 것으로 사전에 정해진 가격, 기간에 둘 이상의 당사자가 보다 유리한 자금 조달을 위해 서로 부채와 같은 자산을 교환하며 위험을 회피하는 금융기법입니다.

그리고 우리가 말하고자 하는 통화스와프는 이 스왑(swap)과 비슷하다고 보시면 됩니다.

일정 시점에 자금교환을 하는 스왑(swap)의 매개체가 되는 기초 자산이 바로 ‘통화’이기 때문입니다.

즉 둘 이상의 당사자(예를 들어 우리나라와 미국)간에 사전에 정해진 만기와 환율에 의해 다른 ‘통화’로 차입한 자금을 상호 교환하는 것입니다.

통화스와프의 거래 구조는 아래와 같습니다.

통화스와프의 구조는 원금교환, 이자교환, 원금재교환의 순서를 가지고 있습니다.

우리나라와 미국간의 통화스와프 계약 체결과정을 예로 들어보겠습니다.

달러화가 필요한 우리나라(A)와 원화가 필요한 미국(B)은 각각 서로의 자금차입비용(이자)가 낮은 비교우위의 원리에 입각해 각 화폐를 차입하게 됩니다.

(아무래도 우리나라가 달러가 더 필요하기 때문에 이자를 더 많이 내면서도 통화스와프를 하고자 할 것입니다.)

0. 계약체결

우리나라(A)와 미국(B)가 만기일, 환율에 따른 자금차입비용(이자) 등을 결정하고 계약을 체결합니다.

1. 원금교환

우리나라(A)와 미국(B)은 화폐를 교환하게 됩니다.

2. 이자교환

그런 후, 차입에 대한 비용인 이자에 대해서는 우리나라(A)는 달러화를, 미국(B)은 원화를 지불하게 됩니다.

* 이 과정에서 이자를 고정된 환율로 지급할 것인가 당시의 환율로 지급할 것인가에 대한 여러 계약 내용을 가감할 수 있습니다.

3. 원금재교환

통화스와프의 만기가 도래하면 우리나라(A)와 미국(B)는 원금교환 함으로써 거래를 마치게 됩니다.

[경제스쿨] "파생" 통화스왑의 모든것!

기업간 통화 스와프

차입비용 절감, 환리스크 헤지 등이 목적

이때껏 얘기했던 통화스와프는 국가간의 통화스와프를 말한 것입니다.

하지만 기업간에도 통화스와프를 할 수 있습니다.

1. 기업 간 통화스와프 은 ‘차입비용의 절감’을 목적으로 발생하게 됩니다.

달러화가 필요한 국내 A기업과 원화가 필요한 미국 B기업이 있다고 가정해 보면 A기업, B기업이 그들에 수요에 맞춰 외국기업에서 대출한다면 서로 상대국에 진출해 있다 보니 해당 국가에서 상대적으로 낮은 신용도와 정보 때문에 높은 금리를 적용받을 수 있습니다.

(국내 A기업이 미국에서 대출을 받는 경우, 미국B기업이 우리나라에서 대출을 받는다고 가정해 보세요 ^^)

이러한 상황에서 국내 A기업은 한국에서 원화를 차입하고(대출받고) 미국 B기업은 미국에서 달러화를 차입한(대출받은) 뒤 서로 교환함으로써 ‘차입비용(이자)’을 절감할 수 있습니다.

2. 기업 간 통화스왑은 차입비용 뿐 만 아니라 환 리스크도 헤지할 수 있습니다.

환리스크는 외환 거래에 있어 환율의 변동으로 인해 올 수 있는 손실을 의미합니다.

기업간 통화스와프는 원금을 재교환하는 만기상황에 계약시점의 환율을 적용하기 때문에 계약 기간동안의 환율 변동성이 적용되지 않아 환리스크를 회피할 수 있는 장점 역시 가지고 있습니다.

미국의 무기한 무제한 통화 스와프한 국가들

유럽중앙은행ECB, 일본, 영국, 스위스, 캐나다 등 5개국

미국 연방준비제도는 통화 스와프를 EU, 일본, 스위스, 영국, 캐나다 이 5개국만 상설 통화 스와프를 유지하고 있습니다.

미국이 이들 국가와 맺은 통화 스와프의 가장 중요한 특징은 무제한 및 무기한 스와프라는 것입니다.

즉 유로, 일본 엔, 파운드 스털링, 스위스 프랑, 캐나다 달러는 미국 달러와 무제한, 무기한 스와프를 맺고 있습니다.

또한 미국과 무제한, 무기한 통화스왑 계약이 맺어진 국가의 통화스와프는 상호 무이자로 거래되고 있다고 합니다.

한편 우리나라는 2017년 11월 캐나다와 무제한 무기한으로 계약을 체결했습니다.

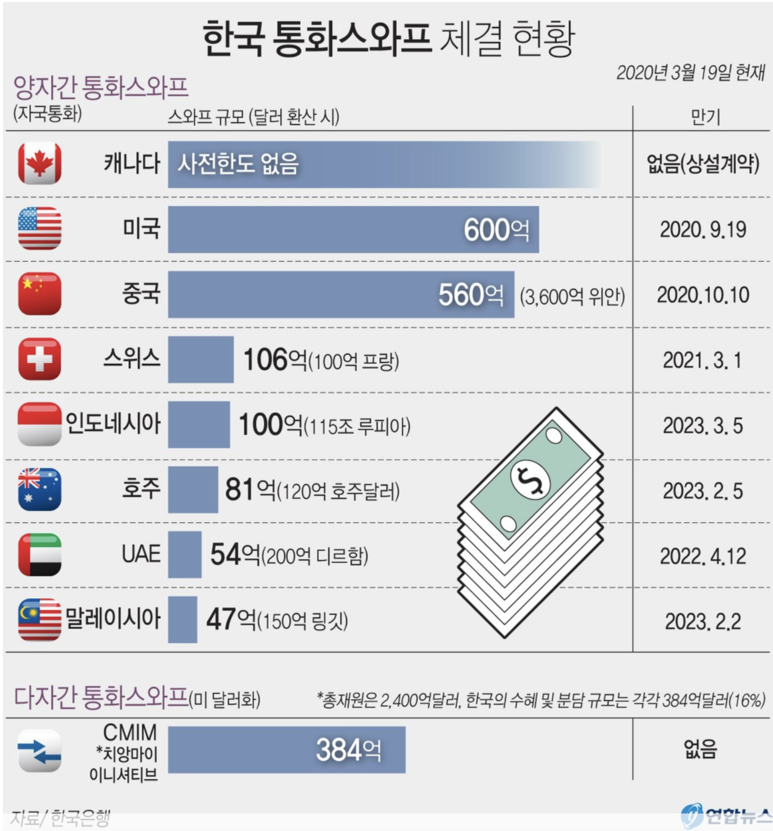

한국 통화 스와프 체결 현황 - 2020.03.19

2020년 03월 19일 기준 현재 한국은행은 총 1932억달러 이상의 통화 스와프 계약을 체결하고 있습니다.

양자 간 통화 스와프는 캐나다(사전 한도 없음), 미국(600억달러), 스위스(106억달러 상당), 중국(560억달러 상당), 오스트레일리아(호주·81억달러 상당), 말레이시아(47억달러 상당), 인도네시아(100억달러 상당), 아랍에미리트(UAE·54억달러 상당) 등 8개국과 맺고 있고 있습니다.

다자간 통화 스와프(CMIM)는 아세안+3국가(384억달러, 13개국)와 체결되어 있습니다.

한국, 일본 간 통화스와프

2015년 02월 종료, 이후 체결 되지 않음

2015년 02월 100억 통화스와프 이후 2016년에 종료되었습니다.

그리고 2018년에도 종종 통화 스와프 계약을 맺으려고 한다는 기사가 있지만 이루어지지 않고 있습니다.

통화 스와프

https://namu.wiki/w/%ED%86%B5%ED%99%94%20%EC%8A%A4%EC%99%80%ED%94%84

2008년 한미 통화스와프

세계금융위기 상황, 한미 통화스와프 체결 직후 환율 안정

2007-2008년 세계 금융 위기 과정에서 우리나라는 미국과 300억 달러 어치의 미국 달러-대한민국 원 통화 스와프를 체결한 적이 있습니다.

2008년 10월 30일, 미 중앙은행인 연방준비제도 이사회는 우리나라, 싱가포르, 브라질, 멕시코 등 4개국가와 2009년 4월까지 한시적으로 한도 각 나라별로 300억 달러로 통화 스와프 협정을 체결한 것입니다.

2008년 당시에도 우리나라의 환율을 급등하였습니다.

한미 통화 스와프 체결을 함과 동시에 한국의 환율 급등이 억제되는 효과를 거두게 됩니다.

실제로 원-달러 통화스와프를 발표했던 2008년 10월 30일 원 달러 환율은 70원이나 폭락하여 미국과의 통화스와프의 힘을 보여주었고, 실제로 원-달러 통화스와프 자금을 인출한 적이 2008년 11월에 딱 한 번 있는데, 이 때도 무려 원-달러 환율이 60원 폭락하기도 하였습니다.

그리고 2008년 08월말 원/달러 환율은1,089원에서 한미통화스와프 체결 당시 1,468원까지 상승했다가 한미 통화스와프 종료 시점에는 1,170원까지 하락하게 되면서 한미 통화스와프로 인한 환율 안정을 이룬 경험이 있습니다.

2008년에 한미통화스와프는 2010년 G20 서울 정상회의 이후인 2011년 해제하게 됩니다.

통화 스와프

https://namu.wiki/w/%ED%86%B5%ED%99%94%20%EC%8A%A4%EC%99%80%ED%94%84

한미, 300억달러 통화스와프 협정 체결

http://news.kbs.co.kr/news/view.do?ncd=1660027

다시 불거진 ‘한-미 통화스와프’…안하나, 못하나

2020년 한미 통화스와프

코로나19위기 속 통화스와프 체결

한국은행은 미국 연방준비제도이사회(Federal Reserve Board, 연준)과 2020년 03월19일 22:00, 한국시각) 600억달러 규모의 양자간 통화스와프계약(bilateral currency swap arrangements)을 체결한다고 발표하였습니다.

미 연준은 한국 이외에도 덴마크, 노르웨이, 스웨덴, 호주, 뉴질랜드, 브라질, 멕시코 중앙은행 및 싱가포르 통화청도 동시에 스왑계약을 체결한다고 발표하였습니다.

이번 통화스와프 계약 기간은 최소 6개월(2020년 9월 19일)이라고 하네요.

그리고 2020년 03월 20일 미국 한국간 환율은 급락하였습니다.

[보도자료] 한국은행, 미 연준과 통화스왑계약 체결.hwp0.08MB

[보도자료] 한국은행, 미 연준과 통화스왑계약 체결.hwp0.08MB[20.03.20] 한국은행 미연방준비제도간 600억달러(77조원), 통화스와프체결/ 최소6개월, 2020년09월19일까까지/ 발표 이후 환율 역외시장 안정세 보여